【2022年10月01日訊】(記者李歐綜合報導)如果你經常在關注美國房地產的消息,可能會發現,現在雖然市場的買氣銳減、可售房庫存上升、多地房市都在降低掛牌價,但是,房價其實沒有那麼低,想要抄底買房,似乎還未到時機。這是什麼原因呢?

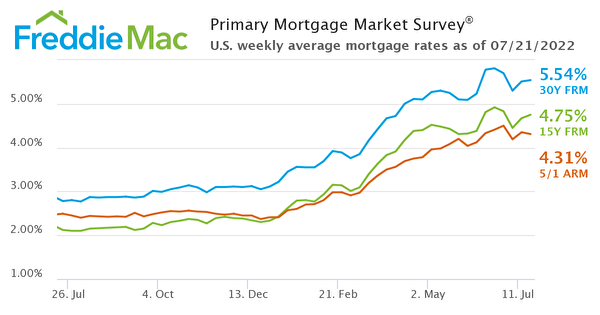

目前,30年房貸固定利率突破6%,這是因為美聯儲在對抗40年以來最高的通脹率所造成的。那麼房貸利率的攀升,已經明顯打壓房市,交易量出現每月下滑,根據全美房地產經紀人協會的數據,8月份成屋銷售環比小幅下滑,已經是連續第7個月下滑。美國4個主要地區,只有中西部環比下降3.3%,其餘幾乎持平。然而,與去年同期相比,所有地區的銷售量都下降了兩位數的百分比。

雖然房屋銷售疲軟,但是房市並沒有崩盤表現,因為幾乎不存在不良房地產的銷售。短售房、止贖房的比例非常低,而且房價仍然比去年高。所以,之前很多人都預期在房價崩盤時抄底,可是到現在還看不到很明顯的降價,只有在少數幾個城市有出現同比負增長的情況,例如根據Redfin最新的9月份數據,舊金山房價同比下降6%,奧克蘭下降2.5,紐約州的水牛城下降0.1%、夏威夷州檀香山下降1.4%,新奧爾良下降一成。

請看視頻:全美房市降溫 為何還無法抄底買房?|只有這些城市房價比去年低|銷售繼續疲軟 崩盤了沒?|競價最少的城市|首次購房者不放棄【美國地產熱點】第86集

其餘大部分的地區、城市,雖然也是在降低掛牌價,但價格仍比去年高,另外在競價的比例都有不同程度的降低,例如8月份,只有十分之四的Redfin房屋報價面臨競爭,但去年同期卻高達63.5%。7月有47.2%,這個比例也出現連續7個月的下降。德州的聖安東尼奧是比例最低的,只有21.7%,其次是佛州的坦帕、華盛頓州的奧林匹亞、鳳凰城和明尼阿波利斯,競價率都不到30%。

另外,現在上市天數也越拉越長,看Realtor.com的數據,房產在8月份停留42天,比去年8月又多了5天,但還是比疫情之前快了22天。如果是看Redfin的數據,截止9月18日的4週期間,房屋在市場上的中位數為29天,高於一年前的23天。雖說不同的地產數據公司,會有不同的統計結果,但是趨勢是大致相同的。

根據全美房地產經紀人協會8月份的報告,首次購房者占8月份銷售量的29%,與7月和去年8月保持一致。這個數據在2021年一整年平均是34%。所以首次購房有出現下降,但不是很大程度的減少,還是有很多人想要完成美國屋主夢。

8月份的全現金銷售占所有交易的24%,與7月份持平,但高於去年8月的22%。如果是個人投資者或第二置業者,在8月購買了16%的房屋,這當中有許多是全現金交易,比例高於7月的14%和去年8月的15%。至於止贖或短售的不良銷售,約只占1%。這個部分,我們可以解讀為,因為利率不斷加高,促使這些資金足夠、口袋夠深的人,更想使用全現金買房,試圖擺脫購房成本的上升。

至於可售房的庫存量,雖然幾個月下來,庫存量同比都是雙位數百分比的增加,一部分是因為去年上市量太低、買氣太旺造成的高低差。

但現在,新上市房其實一直在下降,因為美聯儲瘋狂加息、股市又重挫、國際經濟局勢不穩,最直接的是房貸利率破6%,導致很多屋主根本不敢換房,因為他們之前的利息都很低,如果一換房,住房成本馬上飆升四五成,我想很多人都會暫時忍一忍不換房;另外,很多屋主都認為年初賣房的最好時機已經過去了,賣不到心目中理想的好價格,乾脆就不賣了。

所以,原本很多人都認為美聯儲加息、利率往上,房市和經濟就會崩盤,失業人數會大增,很多屋主就會拋售房屋,結果現在看來不是這樣發展。現在屋主惜售,買家觀望,房價雖然每月逐漸出現降價,但是新上市房同樣在減少,8月份新上市房同比減少13.4%,可銷售的房源遠低於疫情之前。

因此,我們看到房價在連續11週下降之後,在9月初至中旬,房價反而上漲了1%,因為市場上的理想房屋少之又少,因此買家在選擇的緊張程度上並沒有得到太大的緩解。◇

責任編輯:李曜宇 #